情報技術セクター② 定点観測しているポイント

前回のコラムでもお伝えしたように、現代の資産運用において、情報技術セクターへの理解は避けて通れない重要な要素となっています。今回は、情報技術セクター全体の株価に対する評価基準に絞って記します。

文責: 横尾 龍

2025年7月29日

優れている分だけ、評価が低下する余地が存在している

2010年を起点として現在に至るまでの「広義の情報技術セクター」の利益成長率は概ね年15%と極めて高い水準を維持し続けています。

継続的に高い成長を維持している企業は一般に将来の利益を見越して現在の株価が高く評価されるため、当然に情報技術セクターの予想PER(株価収益率)は普遍的な株式市場全体の平均値と比較して明らかに高い水準にあります。

このことは、利益が成長鈍化ないしは減少する場合、評価の低下による株価下落が起こる相応の余地が、恒常的に存在していることを示します。換言すると、成長の終焉がもたらす株価への影響は停滞ではなく、大きな下落とその後の停滞であると認識しておく必要があります。

定点観測しているポイント

このようなリスクを踏まえ、私は以下の評価基準に基づいて、常に情報技術セクター全体の株価に対する現状認識を皆様にお伝えしています。現状認識とは、単なる割高・割安の判断だけでなく、成長見通し、市場が意識している要素とその正誤、そしてそこから導き出される売買や保有継続の是非までを含みます。

私が特に重視しているのは、以下の3つの要素です。

代表企業の予想PERと過去平均の比較: 「広義の情報技術セクター」を代表する主要企業の予想PERを個別に確認し、それぞれの企業の過去における平均的なPERと比較することで、現在の株価が相対的にどのような水準にあるかを把握します。

予想増益率とその変化: それらの企業群全体の予想増益率と、直近6カ月間におけるその予想の変化を注視します。増益率の加速や減速、あるいは下方修正といった変化は、セクター全体の成長見通しに大きな影響を与えるためです。

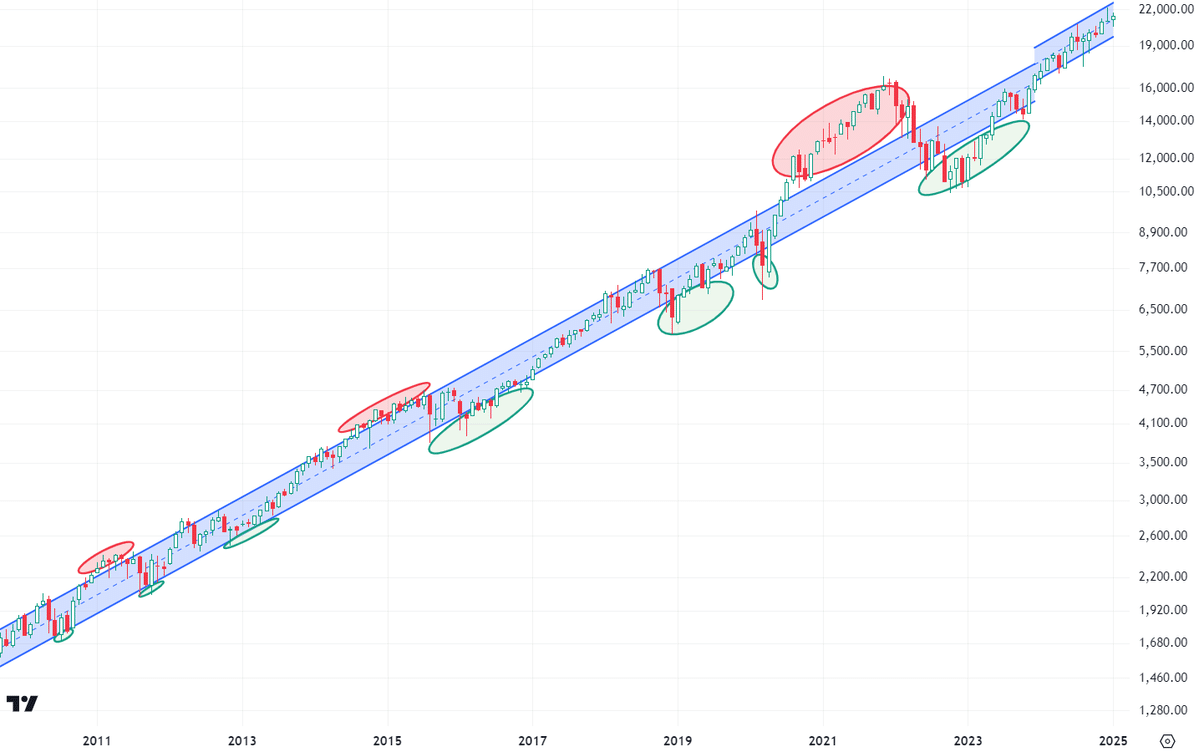

NASDAQ100の対数チャート分析: NASDAQ100は、情報技術セクターを強く反映する指数です。この指数のチャートを対数で表示し、「同指数において15%成長が続いていく場合」に、過去に割高・割安がどのように繰り返されてきたかを詳細に分析します。

NASDAQ100 対数チャートと成長軌道

このチャートには、3本の直線が描いてあります。これらはいずれも年率15%の傾き(年率15%の利益成長において、同じ予想PERを示す)を持つラインです。中央の点線は、年率15%の利益成長を単純に続けている場合に、過去において平均的な予想PERとなる水準を示しています。上下に7.5%の位置に並行して引かれた実線は、この平均的な水準からの乖離を示します。

ほとんどの時点において株価は上下の実線の範囲内にあり、特に真ん中の点線に引力を見出されているように感じられる推移です。

なお、2023年後半に全ての直線を上方に7.5%スライドしてあります。これは、実際の企業利益が年率15%の利益成長で当てはまる水準をそれだけ上方に逸脱したために行いました。前回のコラムでも触れましたが、この背景には、2022年に起きた利益の反転に際して主要企業群が行ったマネタイズの強化が作用していると認識しています。